چکیده

صنعت بانکداری به سرعت در حال توسعه است تا از بانکداری الکترونیکی به عنوان ابزاری کارآمد و مناسب برای جلب رضایت مشتریان استفاده کند. خدمات بانکداری آنلاین، خدمات کلی است که توسط بانک های مرسوم برای ارائه خدمات سریعتر و مطمئن تر به مشتریان پیشنهاد می شود.

با پیشرفت سریع فناوری، بانکداری الکترونیکی برای جذب مشترکین و انجام تراکنش های بانکی مورد استفاده قرار گرفته است. با این حال، مشکل عمده بانکداری الکترونیکی، جلب رضایت مشتریانی است که اکنون از بانکداری اینترنتی استفاده می کنند. رضایت مشتری عامل مهمی در کمک به بانک ها برای حفظ مزیت رقابتی خود است.

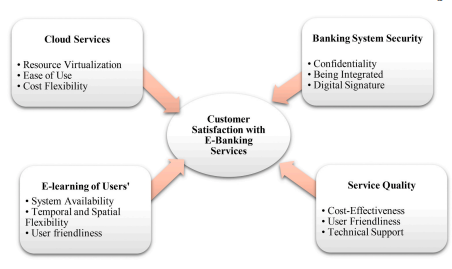

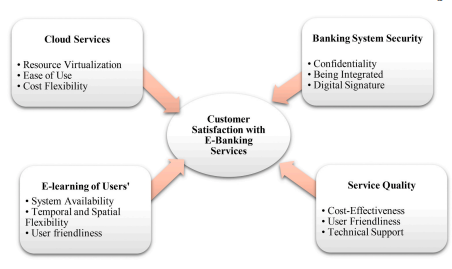

بنابراین تحقیق حاضر با هدف بررسی عوامل موثر بر رضایت مشتریان از خدمات بانکداری الکترونیکی انجام شده است. چهار عاملی که می توانند رضایت مشتری را به سمت بانکداری الکترونیکی هدایت کنند عبارتند از خدمات ابری، امنیت، آموزش الکترونیکی و کیفیت خدمات.

در این پژوهش از روش مدلسازی معادلات ساختاری برای ارزیابی مدل علی با روایی و پایایی مدل اندازه گیری استفاده شده است. مدل تحقیق بر اساس داده های جمع آوری شده از پرسشنامه ها با استفاده از SMART PLS 3.2 تجزیه و تحلیل شده است. نتایج نشان داد که خدمات ابری , امنیت , آموزش الکترونیکی و کیفیت خدمات چهار عامل موثر بر رضایت مشتری در استفاده از خدمات بانکداری اینترنتی هستند .

کلید واژه ها:خدمات ابری.امنیت.آموزش الکترونیکی.کیفیت خدمات.رضایت مشتری

مقدمه

رشد سریع فناوری اطلاعات این امکان را برای مشتریان بانک فراهم کرده است که از طریق اینترنت و موبایل بیشتر به حساب های بانکی خود متصل شوند. اگرچه بانکداری الکترونیکی چندین مرحله دارد، اما نکته اصلی که بانکداری الکترونیکی را از هم جدا می کند، سخت افزار، نرم افزار و سیستم های پردازش اطلاعات مالی موجود است [1].

به عبارت دیگر بانکداری الکترونیکی ترکیبی بهینه از کل فعالیت های بانک با استفاده از فناوری نوین اطلاعاتی است که تمامی خدمات را بر اساس نیاز مشتریان ارائه می کند [2].

با این حال , نگرانی بیشتر کارشناسان این است که چگونه از سخت افزار , نرم افزار و فناوری های شبکه برای یکپارچه سازی تمام فعالیت ها و مشتری مداری استفاده کنند . بانکداری الکترونیکی از ابزارهایی مانند کیف پول الکترونیکی، چک الکترونیکی، پول الکترونیکی، برخی از انواع کارت ها از جمله کارت اعتباری، کارت نقدی، خودپرداز، کارت هزینه (ماشین باجه خودکار) و سیستم POS (نقطه فروش) استفاده می کند [3].

علاوه بر این، زیرساختهای سختافزاری و نرمافزاری، زیرساختهای قانونی و فرهنگی، سیستمهای مدیریت ارتباط با مشتری و مدیریت منابع انسانی از الزامات بانکداری الکترونیک هستند. از سوی دیگر، بانکداری سنتی در حال حاضر رایج ترین روش برای تراکنش های بانکی در اکثر کشورها است. پول زیادی برای توسعه سیستم های بانکداری الکترونیکی در بسیاری از کشورها هزینه شده است.

با این حال، گزارش ها نشان می دهد که کاربران بالقوه علیرغم دسترسی به آنها از آنها استفاده نمی کنند، که نگرانی هایی را در بین بانک ها ایجاد کرده است. بنابراین، لازم است عواملی که بر تمایل افراد به استفاده از خدمات بانکداری اینترنتی در بهبود تاکتیک های بازاریابی تأثیر می گذارد، شناسایی شوند [4].

علاوه بر این، از آنجایی که نگرش کاربران نسبت به پذیرش فناوری اطلاعات جدید تأثیر اساسی بر موفقیت پذیرش فناوری اطلاعات دارد [5] شناخت عوامل مؤثر بر نگرش آنها ضروری است. با بهبود سریع تجارت الکترونیک , اینترنت , و بخش های مالی و بانکی , مشتریان به استفاده از بانکداری آنلاین تشویق می شوند [ 6 ] .

بنابراین , توسعه و تسهیل دسترسی به خدمات بانکی و رضایت مشتری (CS ) از دستاوردهای مهم سیستم بانکی جدید جهان است [ 7 ] .

با توجه به تداوم چرخه اقتصادی بانک ها , موسسات مالی با حضور مشتریان و سرمایه گذاری مردم , تمرکز روزافزونی بر اصل مشتری مداری در استفاده از سیستم های بانکداری الکترونیکی شده است [ 8 ] . در نظر گرفتن CS به عنوان استراتژی اصلی بازاریابی بانک نیز مهم است. CS احساس و نگرش مشترک نسبت به محصول یا خدمات است [9].

علاوه بر این، CS یک پاسخ است که توسط شرکت در رفتار بلندمدت مشتری ارزیابی می شود و ابزاری ضروری در فعالیت های بازاریابی محسوب می شود. با این حال، رضایت رویکرد مصرف کننده نسبت به ارائه دهنده خدمات است [10].

همچنین، CS مربوط به افرادی است که برای یک محصول یا خدمات هزینه پرداخت کرده اند یا از خدمات و محصولاتی استفاده کرده اند که نتیجه قابل توجهی از فعالیت های بازاریابی است [11]. علاوه بر این، فناوری اطلاعات و ارتباطات (ICT) و اینترنت تحول بزرگی در انتقال اطلاعات و ارتباطات ایجاد کرده اند [12،13].

مطالعات انجام شده توسط محققان اقتصاد نشان داده است که سودآوری بانک ها با افزایش CS و وفاداری افزایش می یابد. بانکداری الکترونیکی به ارائه دسترسی یکسان مشتریان به خدمات بانکی از طریق واسطههای امن و بدون حضور فیزیکی اشاره دارد. امروزه اکثر بانک ها با محیطی بسیار پویا مواجه هستند.

همچنین تمامی بانک ها اعم از بزرگ و کوچک با توجه به تغییرات سریع در موقعیت های رقابتی و موقعیت های بازار بر جذب و حفظ مشتریان تجاری تمرکز دارند. به عنوان عامل تعیین کننده حیاتی رقابت، مشتریان خدمات بانک ها را از نظر فناوری، سرعت و تخصص فنی مقایسه می کنند.

در زیرساخت اینترنت، بانک ها پول زیادی را سرمایه گذاری می کنند. رضایت و نگهداری مشتری به تدریج به عناصر اصلی موفقیت در بانکداری الکترونیک تبدیل می شود. این امر باعث میشود که مدیران فعلی بانک چالشهای بیشتری را در ایجاد استراتژیهای مستمر برای مقابله و ارتقای بانکداری الکترونیکی برای حفظ آنها انجام دهند [14].

همچنین، CS یک عامل اساسی در کمک به بانک ها برای حفظ مزیت رقابتی است. مشتریان فعلی برای بانک ها سود بیشتری نسبت به مشتریان جدید دارند; بنابراین، شناخت عوامل CS با خدمات بانکداری الکترونیک ضروری است. علاوه بر این، رایانش ابری یک روش حل قابل اعتماد برای به روز رسانی عملیات شرکت است.

این می تواند در همان مقدار با اینترنت صفر یا ساختارهای مشتری با زمان استفاده کم باقی بماند [15-17]. صنعت بانکداری حوزه ای است که محاسبات ابری را می توان در آن اعمال کرد. همچنین با جلوتر رفتن در این حوزه، مسائلی مانند کمبود استفاده از رایانش ابری ظاهر میشود. علاوه بر این، سوال این است که بانک در چه زمانی و چگونه باید در این حوزه بیشتر پیش برود. این موضوعات متکی بر پارامترهای مختلفی است و نیازمند بررسی بیشتر در مطالعه و پیشرفت بانک است.

هدف این مقاله توضیح کامل تأثیر رایانش ابری بر رضایت مشتری در صنعت بانکداری الکترونیک است. بررسی های قبلی کیفیت خدمات را به عنوان یک عامل موثر در رضایت مشتری از خدمات بانکداری الکترونیکی در نظر گرفته است. جدای از کیفیت خدمات در CS، سه متغیر خدمات ابری، امنیت و یادگیری الکترونیکی در این مطالعه بررسی شده است.

علاوه بر این، متغیرهایی برای اولین بار مورد بررسی قرار گرفته اند که قبلاً در هیچ تحقیقی در کشورهای در حال توسعه مورد توجه قرار نگرفته بودند. مهمترین هدف تحقیق حاضر ارائه یک مدل کلی برای بررسی تأثیر خدمات بانکداری الکترونیکی بر CS است. در این راستا اهداف فرعی به شرح زیر است:

• بررسی تأثیر خدمات ابری بر CS با خدمات بانکداری الکترونیکی

• بررسی تاثیر امنیت سیستم های بانکی بر CS با خدمات بانکداری الکترونیک

• بررسی تأثیر یادگیری الکترونیکی بر CS با خدمات بانکداری الکترونیکی

• بررسی تأثیر کیفیت خدمات بر CS با خدمات بانکداری الکترونیک.

بقیه مقاله به شرح زیر تنظیم شده است: چارچوب تحقیق و پیشینه نظری در بخش بعدی مورد بحث قرار می گیرد. در بخش 3 روش تحقیق که شامل جامعه آماری و ابزار جمع آوری داده ها، تعیین حجم نمونه، روش های تجزیه و تحلیل داده ها و روایی و پایایی مطالعه است، به طور کامل تشریح شده است. در بخش چهارم، تجزیه و تحلیل داده ها با استفاده از آزمون های T-value، R2، ضرایب مسیر، معیار GOF (خوب بودن برازش) و غیره ارائه شده است. در پایان، نتیجه گیری، پیشنهادات آتی و محدودیت های تحقیق بخش پنجم ارائه شده است .

پیشینه نظری و چارچوب تحقیق

بانکداری الکترونیکی اصطلاحی است که برای پوشش رویه ای استفاده می شود که در آن مشتری ممکن است تعاملات بانکی را به صورت الکترونیکی انجام دهد [18]. بانکداری الکترونیکی به هر خدمات بانکی گفته می شود که مشتری را به حضور فیزیکی در یک مکان خاص محدود نمی کند و خدمات بانکی با استفاده از ابزارهای الکترونیکی ارائه می شود [19].

بانکداری الکترونیکی را می توان با استفاده از فناوری شبکه پیشرفته، شبکه مخابراتی و مخابرات برای انتقال منابع (پول) به سیستم بانکی ارائه کرد. بسیاری از دستگاههای الکترونیکی و ارتباطی شامل کامپیوترهای شخصی, تلفنهای همراه, دستگاههای خودپرداز, لپتاپها, و نقطه فروش تاثیر عمیقی بر تکمیل این سبک بانکی از جمله اطلاعات, ارتباطات و تبادل اطلاعات دارند. در ادامه این بخش ابتدا به بررسی کار مرتبط می پردازیم سپس چارچوب مفهومی و فرضیه ها ارائه می شود.

کار مشابه

امبوکانما و همکاران [21] با ارزیابی رابطه بین دانش خدمات و محصولات بانکی مشترکان و تراکنش های بانکداری الکترونیکی، یک تحلیل وابسته به ادبیات را اعمال کرد. بررسی آنها از اصل روش شناسی مرور ادبیات استفاده کرد. نتایج نشان داد که هر چه مشتریان آگاه تر از محصولات و خدمات الکترونیکی موجود سهیم شوند، استفاده بیشتری خواهد داشت.

با این حال، شکاف دانش و عدم آگاهی از محصولات و خدمات الکترونیکی وجود دارد تا مشتریان را به سمت پذیرش و استفاده از پلتفرم های موجود سوق دهد. شارما و شارما [22] تأثیر اعتماد و جنبه های کیفی را بر استفاده از خدمات بانکی بررسی کردند. مدل تحقیق با استفاده از داده های جمع آوری شده از پرسشنامه اعتبار سنجی و ارزیابی شده است.

تحقیق حاضر یک روش تحلیلی دو مرحله ای با ادغام مدلسازی معادلات ساختاری (SEM) و تحلیل شبکه عصبی بود. نتایج نشان داد که قصد و رضایت از استفاده از خدمات بانکی دو متغیر اساسی استفاده واقعی هستند. علاوه بر این , رضایت و قصد استفاده از بانکداری الکترونیکی نقش واسطه ای در کیفیت اطلاعات , کیفیت خدمات , کیفیت سیستم و اعتماد داشته است . شهید اقبال و همکاران [23] بررسی کردند که چگونه فناوری های خودسرویس (SSTs) بر نیات رفتاری، وفاداری مشتری و رضایت در بخش خدمات پاکستان تأثیر می گذارد.

داده ها از 238 مشترک SST از طریق پرس و جو آنلاین جمع آوری شد. مدلسازی معادلات ساختاری با استفاده از برنامه لیزرل اجرا شده است. نتایج به طور مستقیم و غیرمستقیم از طریق رضایت مشتری رابطه مثبت و قابل توجهی را بین وفاداری SSTها، کیفیت خدمات، و نیات رفتاری نشان داد.

اسدی و همکاران [24] عوامل مؤثر بر انتخاب رایانش ابری در بخش بانکداری را از دیدگاه مشتریان بررسی کردند. آنها یک مدل انتخاب برای این هدف پیشنهاد کردند. داده ها با استفاده از پرسشنامه جمع آوری و با استفاده از حداقل مربعات جزئی (PLS ) مورد تجزیه و تحلیل قرار گرفتند .

نتایج نشان داد که ساختارهای حریم خصوصی و امنیتی تأثیر مثبت قدرتمندی را بر سودمندی درک شده، اعتماد و سهولت استفاده نشان میدهند. نتایج همچنین نشان داد که سهولت استفاده، هزینه، سودمندی، اعتماد و دیدگاهها نسبت به ابر بهویژه بر قصد رفتاری مشترکین برای انتخاب محاسبات ابری تأثیر میگذارد.

ایبراهیم و همکاران [25] رابطه بین قابلیت اطمینان و پاسخگویی ATM، رضایت مشتری و عوامل افزایش خدمات را بررسی کردند. تحقیقات در مالزی انجام شده است. همچنین داده ها از طریق پرسشنامه 271 پاسخگو و مشاهدات دیداری خدمات جمع آوری شد. برای تجزیه و تحلیل داده ها از نرم افزار SPSS استفاده شده است.

نتایج نشان داد که سه بعد کیفیت خدمات , یعنی ثبات , قابلیت اطمینان , و به موقع بودن , CS را به حداکثر می رساند . علاوه بر این، لینگ و همکاران [26] عوامل مؤثر بر CS در مالاکا را بررسی کردند. داده ها از طریق پرسشنامه ( 200 شرکت کننده ) به دست آمد .

پنج عامل شناسایی شده در این مطالعه که بر رضایت مشتری از بانکداری اینترنتی تأثیر می گذارد عبارتند از: کیفیت خدمات، طراحی وب و محتوا، امنیت و حریم خصوصی، راحتی و سرعت. نتایج نشان داد که کیفیت خدمات , حریم خصوصی و امنیت , محتوا و طراحی وب , سرعت و دسترسی بر رضایت مشتری تأثیر می گذارد .

آیو و همکاران [27] در تحقیق خود تأثیر نگرش مشتری، کیفیت درک شده از خدمات الکترونیکی و رضایت مشتری را بر استفاده از خدمات بانکداری الکترونیکی بررسی کردند.

نتایج نشان داد که کیفیت خدمات الکترونیکی تأثیر قوی و مثبتی بر نگرش مشتری دارد. علاوه بر این، مزیت نسبی به طور معناداری بر نگرش مشتری تأثیر می گذارد، در حالی که پیچیدگی و سازگاری عمدتاً بر نگرش مشتری تأثیر نمی گذارد. نتایج مطالعه آنها اهمیت ویژگیهای کیفیت خدمات سنتی را که در محیط آنلاین نادیده گرفته میشوند، مانند شایستگی خدمات و نمونهها، تأیید کرد. همچنین اهمیت کیفیت خدمات الکترونیکی در بهینه سازی نگرش مشتریان و افزایش رضایت مشتری در استفاده از بانکداری الکترونیک تایید شده است.

علاوه بر این، شانموگام و همکاران [28] معیارهای ارزیابی بانکداری الکترونیکی را در مالزی مورد بررسی قرار دادند. داده ها با استفاده از SEM و با استفاده از AMOS نسخه 21 تجزیه و تحلیل شدند. نتایج نشان داد که سود درک شده، اعتبار و سودمندی عناصر مؤثر بر قصد مشترکین برای انتخاب بانکداری همراه است. به طور همزمان، هزینه مالی درک شده و سهولت استفاده در تحقیق حاضر قابل توجه نبود. احمد و همکاران [29] تأثیر بانکداری الکترونیکی را بر رفتار مصرف کننده و کیفیت خدمات الکترونیکی بررسی کرد.

این مقاله به تحلیل انتقادی ادبیات موجود پرداخته است که به این نتیجه رسیده است که ارائه خدمات با کیفیت بالا در بانکداری الکترونیکی منجر به افزایش CS و در نتیجه افزایش درآمد با به حداقل رساندن هزینه ها می شود. علاوه بر این، افزایش پذیرش اینترنت به عنوان یک کانال تحویل فوری سهم زیادی در کاهش تدریجی هزینه های سربار مانند بازاریابی، پرسنل و غیره دارد.

در نهایت، کازلو و همکاران [30] تأثیر رضایت و قابلیت وب سایت را بر افزایش وفاداری مشتری و بمب خبری مثبت در خدمات بانکداری الکترونیکی بررسی کردند. نتایج نشان داد که رضایت از ارتباط قبلی با وب سایت بانک تأثیر مثبتی بر وفاداری مشتریان و بمب خبری مثبت دارد. علاوه بر این، در دسترس بودن یک وب سایت تأثیر مثبتی بر رضایت مشتری داشت. همانطور که انتظار می رفت، وفاداری نیز با بمب خبری مثبت مرتبط بود. جدول 1 ایده اصلی، مزایا و معایب مقالات بررسی شده را خلاصه می کند.

تعاریف متغیرها، مدل مفهومی و فرضیه های تحقیق

پس از تعریف متغیرها و شناسایی زیرشاخص ها، مدل مفهومی تحقیق و مفروضات در این بخش ارائه می شود. خدمات ابری: فناوری اطلاعات و ارتباطات با عناصر جهان فیزیکی ادغام شده است، زیرا اینترنت در همه جا افزایش یافته است و پیشرفت های سریع ناگهانی در سرعت، کوچک سازی، تحرک و قدرت تولید سیستم های باهوش یا هوشمند دارد. این کارایی، ایمنی، بهره وری و سرعت را بالا می برد و عملکردهایی را که قبلاً ممکن نبودند را قادر می سازد [31].

امروزه استفاده از رایانش ابری و جایگزینی پلتفرم های سنتی با این فناوری های جدید یکی از موضوعاتی است که در محافل فناوری اطلاعات مورد بحث قرار می گیرد [32, 33]. رایانش ابری به یک منبع عظیم مجازی اشاره می کند. این منبع عظیم می تواند به صورت پویا برای ارائه خدمات الاستیک از طریق اینترنت پیکربندی مجدد شود [34، 35]. این شامل قابلیت بالا بردن کارایی، بهبود توانایی تحمل خطا، افزایش چابکی تجاری و کاهش هزینه ها است [36، 37].

رایانش ابری از منابع محاسباتی , هم سخت افزار و هم نرم افزار , از طریق شبکه استفاده می کند [ 38 ] . این منابع می توانند برنامه های کاربردی، پلت فرم های نرم افزاری یا یک ماشین مجازی باشند [39]. در این روش بیشتر رویه روی سرورهای مرکز داده انجام می شود [40].

همچنین, اطلاعات در مراکز ذخیرهسازی این مراکز نگهداری میشوند. روش حل فنی می تواند در لایه IaaS / PaaS ابرهای تجاری یا تنظیمات سخت افزاری محاسباتی با کارایی بالا (HPC) اجرا شود[41]. تفاوت این رویکرد با پلتفرم های سنتی این است که دستگاه کاربر هیچ نقشی در پردازش داده ها و حفظ ذخیره سازی در رایانش ابری ندارد.

هر کاربر با هر دستگاهی که بتواند به آن مراکز داده متصل شود، می تواند در هر زمانی به خدمات خود دسترسی داشته باشد و به اشتراک بگذارد. پایگاه داده های ابری برای تامین دسترسی ایمن و شفاف برای مشترکین به پلتفرم های متنوع و پایگاه های داده ناهمگن ارائه می شوند [42، 43]. در متغیرهای سرویس ابری، شاخص های فرعی مجازی سازی منابع، سهولت استفاده و انعطاف پذیری هزینه هستند.

| مقاله | ایده اصلی | مزایای | معایب |

| Mbukanma et al. [21] | ارائه چارچوبی از دانش محصولات و خدمات بانک در جهت بهبود بانکداری الکترونیکی مشتریان (بانکداری الکترونیکی) | * کمک به بانک ها و مدیریت آنها در آموزش مشتریان و پر کردن شکاف های دانش موجود با ارائه چارچوبی جامع. | *عدم توجه به دانش و سطح آگاهی مشتریان |

| Sharma and Sharma [22] | استفاده از مدل موفقیت سیستم های اطلاعاتی DeLone & McLean (D & M IS) برای درک استفاده از کاربران موبایل بانک | * ایجاد درک عمیق تر از کاربران در مقایسه با استفاده از موبایل بانک * افزایش قابلیت و طراحی هوشمند اپلیکیشن ها | *جمع آوری داده ها فقط از موسسات دانشگاهی عمان |

| Shahid Iqbal et al. [23] | بررسی تأثیر SSTها بر CS، وفاداری و نیات رفتاری | * ارائه بینش های مهم در ادبیات SST ها در تحقیقات بازاریابی خدمات * درک نگرش مشتری نسبت به استفاده از SST | * جمع آوری داده های مبتنی بر پرسشنامه * ناتوانی در در نظر گرفتن همه مشتریان به عنوان نمونه |

| Asadi et al. [24] | استفاده از TAMDTM برای رسیدگی به شکاف دانش در دیدگاه مشتریان برای پذیرش رایانش ابری در بخش بانکداری | * ارائه مدل نوآورنه برای مطالعات آتی * تمرکز بر مدیریت روابط با مشتری، مدیریت منابع انسانی و مدیریت مالی | * استفاده از حجم نمونه کوچک |

| Iberahim et al. [25] | بررسی سطح فعلی کیفیت خدمات دستگاه های خودپرداز در بانک های مالزی | * کمک به مدیران برای بهبود خدمات خودپرداز | * محدودیت های جامعه آماری |

| Ling et al. [26] | جستجو و تعیین عوامل موثر بر CS با بانکداری اینترنتی | * کمک به ارائه دهندگان بانکی برای افزایش CS | * استفاده از حجم نمونه کوچک |

| Ayo et al. [27] | ارائه مدلی برای رفتار کاربران بانکی | * تایید اهمیت ویژگی های خدمات در CS | * بررسی تنها یک سیستم * محدود کردن سن پاسخ دهندگان |

| Shanmugam et al. [28] | بررسی عوامل مؤثر بر پذیرش فناوری (TAM) در چارچوب بانکداری تلفن همراه | * افزایش رضایت کاربران از استفاده از سیستم ها و موبایل بانک | * عدم در نظر گرفتن متغیرهایی مانند ریسک مالی و امنیت |

| Ahmed et al. [29] | بررسی انتقادی مطالعات محققین قبلی | * بهبود CS * افزایش درآمد *کاهش تدریجی هزینه ها | * تمرکز بر تحقیقات انجام شده در یک دوره خاص |

| Casalo ´ et al. [30] | بررسی نقش رضایت با استفاده از پرسشنامه معادلات ساختاری (لیزرل) | * افزایش قابلیت استفاده از وب سایت اینفلوئنسر برای بهبود CS | * پژوهش مقطعی |

* مجازی سازی منابع: فناوری است که چندین سیستم عامل را برای تخصیص منابع سخت افزاری (CPU، مموری، حافظه داخلی، کارت شبکه و غیره) فراهم می کند.

*سهولت استفاده: زمانی از سیستمی استفاده می شود که نیازهای کاربر را برآورده کند. قابلیت استفاده با سهولت یادگیری، سودمندی، رضایت کاربر، سهولت استفاده و کیفیت مرتبط است [44]. بنابراین، سهولت استفاده به مرحله ای اشاره دارد که فرد معتقد است یادگیری نحوه استفاده و راه اندازی یک سیستم اطلاعاتی به تلاش کمی نیاز دارد [45].

* انعطاف پذیری هزینه: مشتریان ابری به راحتی می توانند منابع و هزینه های خود را مطابق با نیازهای خود تغییر دهند.

امنیت سیستم بانکی: امنیت را می توان به عنوان راهی برای محافظت و تضمین و همچنین جلوگیری از حمله هکرها به اطلاعات و حریم خصوصی مشتریان تعریف کرد. پایه و اساس اجرای هر پروژه فناوری اطلاعات، حفاظت از سیستم های اطلاعاتی شرکت ها در برابر تهدیدات امنیتی است [46]. بانک ها با داشتن سیستم های الکترونیکی ایمن می توانند از اطلاعات مالی و خصوصی مشتریان خود محافظت کنند، به ویژه هنگام انجام بانکداری آنلاین [26]. آنها همچنین می توانند CS را از این طریق افزایش دهند. در متغیرهای امنیتی سیستم بانکی، زیرشاخصهای حریم خصوصی، یکپارچگی و امضای دیجیتال هستند.

* حریم خصوصی: محرمانگی به معنای جلوگیری از افشای اطلاعات به افراد غیرمجاز است.

* صداقت: صداقت به معنای جلوگیری از تغییرات غیرمجاز داده ها و تشخیص تغییرات در صورت غیرمجاز بودن اطلاعات است.

* امضای دیجیتال: امضاهای دیجیتال در ایجاد سیستم های امنیتی مهم هستند و در بسیاری از پروتکل های امنیتی دنیای واقعی استفاده می شوند [47]. اکثر امضاهای دیجیتال دارای کدهایی برای جلوگیری از حملات جعل هستند [48]. امضای دیجیتال مبتنی بر رمزگذاری اطلاعات الکترونیکی را شناسایی می کند به طوری که شناسایی خالق سند یکپارچگی اطلاعات آن را قابل مدیریت می کند [49].

کاربران آموزش الکترونیکی: فناوریهای اطلاعاتی پیشرفته این امکان را برای افراد فراهم کرده است که یادگیری مشارکتی را به طور مؤثر و کارآمد از هر مکان و هر زمان انجام دهند [50]. اگرچه، فناوری به خودی خود در انتقال دانش کافی نیست، زیرا مردم در تولید و انتشار دانش مهم هستند [51].

یادگیری الکترونیکی یادگیری به روش های مختلف، بخش های مختلف و توسط افراد مختلف است [52]. همچنین روشی است که افراد می توانند مهارت ها یا دانش جدید را به دست آورند و عملکرد خود را بهبود بخشند ( Jia et al. , 2011 ). در متغیرهای کاربر یادگیری الکترونیکی، شاخص های فرعی در دسترس بودن سیستم، انعطاف پذیری زمانی و مکانی و استفاده از مهارت است.

* در دسترس بودن سیستم: استفاده از پایگاه های داده منتشر شده در سیستم های یادگیری الکترونیکی، در دسترس بودن اطلاعات را توسعه می دهد و جمع آوری داده ها را سریعتر می کند. از آنجایی که آنها قابلیت اطمینان و دسترسی داده ها را افزایش می دهند، عملکرد بسیار خوبی در پردازش داده ها دارند و هزینه های پردازش را کاهش می دهند [53].

* انعطاف پذیری زمانی و مکانی: یکی از جذاب ترین ویژگی های آموزش الکترونیکی برای یادگیرنده و مربی، انعطاف پذیری زمانی و مکانی در سیستم آموزش الکترونیکی است. در کلاس های سنتی، رفت و آمد یکی از مشکلات اصلی بود، اما آموزش الکترونیکی به معنای آموزش در هر مکان، هر زمان و هر مکان آن را حل کرده است [54].

علاوه بر این , انعطاف پذیری محیط یادگیری آنلاین به دلیل انطباق با شرایط ما می تواند رضایت زبان آموزان و زمان را افزایش دهد [ 55 ] .

* استفاده از مهارت: رضایت عمدتاً به مهارت های کامپیوتری بستگی دارد [55]. اگر کاربران تصور کنند که استفاده از فناوری ساده است و برای آنها مفید است، راضی خواهند شد [56].

کیفیت خدمات : کیفیت خدمات عبارت است از تنوع در انتظارات مشتریان و درک خدمات آنها . اگر عملکرد از نرخ پیش بینی شده فراتر رود، کیفیت درک شده بالاتر از نرخ رضایت بخش خواهد بود: بنابراین , رضایت مشتری مشاهده می شود . شواهد زیادی وجود دارد که نشان می دهد رابطه مستقیمی بین رضایت مشتری و کیفیت خدمات وجود دارد [57 و 58].

کیفیت خدمات این سیستم برای دستیابی به اجرای موفقیت آمیز و جلب رضایت مشتریان از بانکداری الکترونیک ضروری است. هر چه سرعت بالاتر و کیفیت تحویل بهتر باشد، سرور از بهترین کیفیت برخوردار است [59]. همچنین تأثیر مثبتی بر رضایت مشترکین خواهد داشت. در متغیرهای کیفیت خدمات , شاخص های فرعی مقرون به صرفه بودن , کاربر پسند بودن و پشتیبانی فنی هستند .

* اثربخشی هزینه: هزینه شامل هزینه اشیاء یا خدمات مورد نیاز برای کسب درآمد می شود. توصیف مقرون به صرفه چیزی است که حاوی ارزش خوبی است که در آن مزایا و استفاده حداقل ارزشی را دارد که برای آنها خرج می شود.

* کاربر پسند بودن: کاربر پسند بودن یک سیستم الکترونیکی به طور مستقیم بر رضایت کاربر تأثیر می گذارد. تعامل آسان با افراد و کاربران آنلاین از طریق اینترنت و در عین حال انعطاف پذیری در زمان و مکان، محیط جذابی را برای کاربران ایجاد می کند. بنابراین , رضایت آنها جلب خواهد شد [ 59 ] .

* پشتیبانی فنی : پشتیبانی فنی پشتیبانی سازمان برای استفاده از فناوری اطلاعات و ارتباطات است که شامل دو بعد پشتیبانی کاربر و پشتیبانی مدیریت است [60]. به طور کلی، خدمات پشتیبانی فنی سعی در حل مسائل مشخص شده برای کاربران در مورد محصولات یا خدمات دارند.

پشتیبانی فنی برای خدمات ارائه شده ممکن است فرکانس یا فنی باشد که در آن کاربران می توانند به راحتی با هم تعامل داشته باشند، بازخورد ارائه دهند و بازخورد دریافت کنند [61]. در صورت بروز مشکل برای مشتریان در حین استفاده از سرویس، می توان آنها را از طریق ایمیل یا تلفن پشتیبانی کرد: مطمئناً می تواند رضایت آنها را جلب کند.

رضایت مشتری : با پیشرفت در فناوری اطلاعات , تجارت الکترونیک به طور ناگهانی دامنه و مقیاس خود را در ده سال گذشته گسترش داده است [ 62 ] . رضایت مشتری یک مفهوم انتزاعی و مبهم است. ظاهر واقعی شادی از محصولی به محصول دیگر، شخصی به فرد دیگر و خدماتی به خدمت دیگر متفاوت است [63، 64]. در واقع , رضایت به عواملی مانند عوامل روانی , اقتصادی و فیزیکی بستگی دارد [ 65 ] .

با این حال، رضایت به عنوان مجموعه ای از واکنش های منفی و مثبت به مجموعه ای از عناصر و نوعی نگرش عاطفی در نظر گرفته می شود [66].

رضایت پاسخ به تحقق و سعادت مصرف کننده است [ 67 ] . این قضاوت در مورد اینکه آیا شخصیت یک خدمات یا محصول سطح لذت بخشی از درک و موفقیت مرتبط با مصرف را فراهم کرده است و شامل سطوح ماوراء طبیعی یا فراواقع بینانه است است[68]. رضایت از خدمات نتیجه ارزش یا کیفیت درک شده است. مشتریان ارزیابی خود را بر اساس مهارت ها و پیش بینی های خدمات خود انجام می دهند.

CS یک پارامتر حیاتی برای بانک ها است [29] و امروزه همه کانال های بانکی باید دارای استراتژی با هدف دستیابی به CS بالا باشند. به این دلیل است که بهبود کیفیت درک شده CS را افزایش می دهد [27]. محققین برخی از عوامل موثر بر CS را تشخیص داده اند، مانند سهولت استفاده، ویژگی های محصول، ویژگی های مصرف کننده، عوامل موقعیتی، سودمندی، لذت، اعتماد، و تجربیات خرید آنلاین قبلی [69-72].

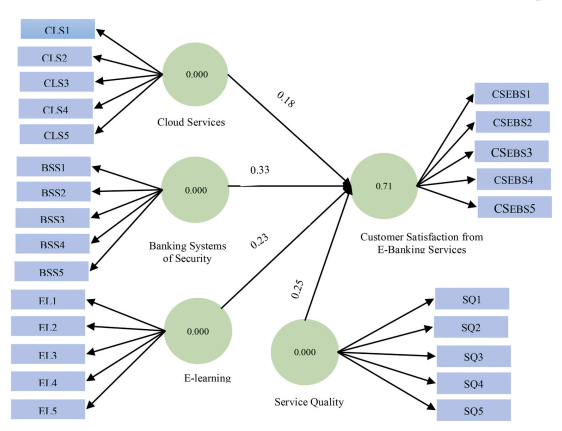

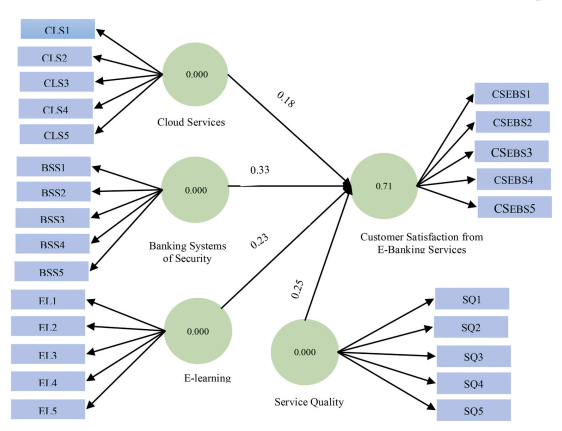

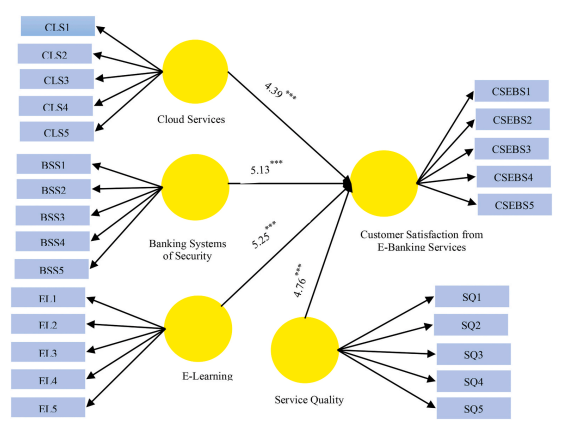

بر اساس بررسی ادبیات در حوزه بانکداری الکترونیک و CS، تحقیق حاضر عوامل مؤثر بر CS را بر اساس طرح ارائه شده در شکل 1 به عنوان یک مدل مفهومی تحقیق شناسایی می کند.

در این تحقیق چهار فرضیه ارائه شده است:

H1: خدمات ابری با خدمات بانکداری الکترونیکی تأثیرات مثبتی بر CS دارد.

H2:امنیت سیستم بانکی تأثیر مثبتی بر CS با خدمات بانکداری الکترونیکی دارد.

H3: یادگیری الکترونیکی کاربران تأثیر مثبتی بر CS با خدمات بانکداری الکترونیکی دارد.

H4: کیفیت خدمات تأثیر مثبتی بر CS با خدمات بانکداری الکترونیکی دارد.

روش تحقیق

روش مطالعه فرآیندی سیستماتیک برای تشخیص پاسخ به یک سوال یا روش حل یک مسئله است. تحقیق حاضر بر اساس مدل توصیفی و پرسشنامه است. این تحقیق بر شناسایی روش های حل مسائل فوری زندگی تجربی متمرکز است و دارای مفاهیم کاربردی است، به این معنی که نتایج این تحقیق عینی و دقیق است. در مقاله حاضر از SEM با استفاده از نرم افزار PLS استفاده شده است.

کاربردهای SEM اخیراً به طور قابل توجهی افزایش یافته است [73 و 74].

اساساً به دلیل افزایش قدرت این روش برای ارزیابی اعتبار و قابلیت اطمینان معیارهای ساختاری چند موردی و آزمایش اتصالات مدل ساختاری است [75]. SEM دو روش آماری قوی را ادغام می کند: تحلیل مسیر ساختاری و تحلیل عاملی اکتشافی، که ارزیابی همزمان مدل ساختاری و اندازه گیری را فعال می کند. علاوه بر این، در متغیر (های) وابسته، واریانس توضیح داده شده با استفاده از SEM در مقایسه با رگرسیون چندگانه بیشتر است; زیرا به عنوان تأثیرات غیر مستقیم و مستقیم در نظر گرفته می شود [76].

دو روش SEM برای بررسی برای انتخاب از SEM وابسته به کوواریانس و حداقل مربعات جزئی مبتنی بر واریانس در دسترس هستند. درک تنوع بین این دو روش عامل مهمی هنگام تصمیم گیری در مورد استفاده از کدام یک از این دو روش در مطالعه شما است. CB-SEM اساساً در نظریه تثبیت شده تأییدی (یعنی توضیح) استفاده می شود. از طرف دیگر , PLS یک روش پیش بینی محور برای SEM است که اساساً در مطالعه اکتشافی مورد استفاده قرار می گیرد و در مطالعه تأییدی مناسب است [77].

به ویژه، PLS-SEM بر دوگانگی صدا در میان مطالعات پیش بینی و تاییدی غالب است. این کار به این دلیل انجام میشود که محققین پیشبینی میکنند که مدل آنها دقت پیشبینی بالایی با استفاده از روش داشته باشد و در عین حال مبتنی بر توصیفهای علی بهبود یافته باشد.

گرگور [78] به این رویه به عنوان نظریه توصیف و پیش بینی اشاره می کند و خاطرنشان می کند که این روش “هم بر درک پیش بینی و علل زمینه ای و هم توضیح ساختارهای نظری و ارتباطات بین آنها دلالت دارد” [79]. جامعه آماری , حجم نمونه , روش نمونه گیری و ابزار جمع آوری داده ها در این بخش مورد بحث قرار می گیرد . سپس روشهای تحلیل آماری، روایی و پایایی ابزارهای تحقیق ارائه شده است.

جامعه آماری و تعیین حجم نمونه

جامعه آماری گروهی از افراد با یک یا چند ویژگی مشترک است. محقق این ویژگی ها را در نظر می گیرد. جامعه ممکن است شامل همه افراد، یک نوع خاص یا تعداد محدودی از همان گروه باشد. جامعه آماری در این پژوهش مشتریانی است که به صورت آنلاین مشتریان را در چین معرفی میکنند.

جامعه آماری ممکن است با توجه به موارد یا افرادی که باید مشاهده شوند کم یا زیاد باشد. برای حفظ زمان , منابع انسانی , هزینه ها و سایر ارزیابی های اداری , می توان یک نمونه از اعضای جامعه را به جای بررسی کل اعضای جامعه انتخاب و تحقیق کرد .

نمونه زیرمجموعه یک جامعه است که در آن اعضا بخشی از جامعه اصلی هستند. با توجه به نامحدود بودن جامعه آماری , 384 نفر به صورت تصادفی انتخاب شدند . پس از انتشار پرسشنامه ها و جمع آوری آنها و کاهش پرسشنامه های غیرقابل استفاده و ناقص , 357 پرسشنامه برای تجزیه و تحلیل تهیه شد .

روش و ابزار جمع آوری داده ها

ابزارهای ارزیابی و اندازه گیری ابزارهایی هستند که محققین می توانند برای ارزیابی متغیرها، جمع آوری داده های مورد نیاز از بازرسی و بررسی پدیده مورد نظر و در نهایت کشف حقیقت استفاده کنند. در اینجا از روش کتابخانه ای و میدانی برای جمع آوری داده ها استفاده شده است و ابزار مورد استفاده پرسشنامه است.

* مطالعات کتابخانه ای: به منظور گردآوری اطلاعات مبانی نظری و ادبیات و پیشینه پژوهشی اعم از کتاب، مقاله، مجلات علمی و منابع معتبر اینترنتی، از این نوع مطالعه استفاده شده است.

*کار میدانی: برای جمع آوری داده های مورد نیاز برای تعیین ارتباط بین متغیرهای مطالعه از پرسشنامه استفاده شده است. برای بررسی عوامل مؤثر بر رضایت مشتریان از بانکداری الکترونیکی از پرسشنامه محقق ساخته با 25 سؤال استفاده شده است. سوالات بسته به متغیرهای شناسایی شده ارائه شده بود.

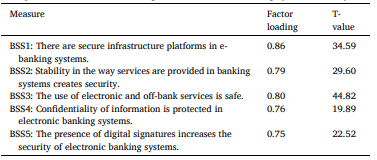

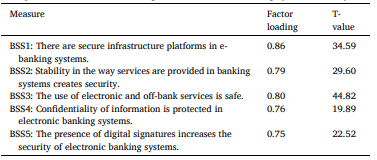

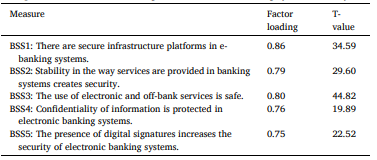

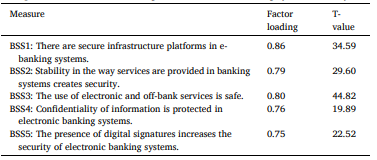

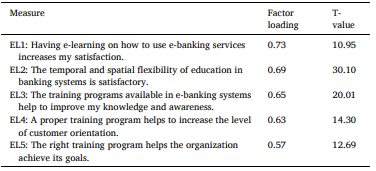

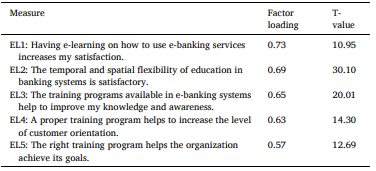

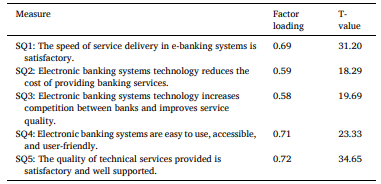

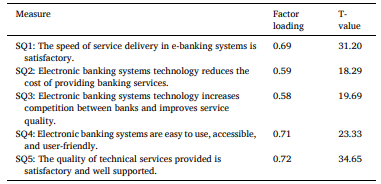

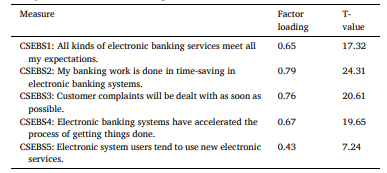

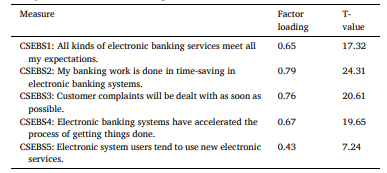

همچنین در این پرسشنامه از مقیاس پنج درجه ای لیکرت (کاملاً موافقم، موافقم، نظری ندارم، مخالفم، کاملاً مخالفم) استفاده شده است. جداول 2-6 پرسشنامه , T – value و بارهای عاملی را برای متغیرهای تحقیق نشان می دهد .

| پرسشنامه |

| پرسشنامه خدمات ابری CLS1: خدمات ابری با مزیت دسترسی گسترده به افزایش CS کمک می کند. CLS2: برای توسعه خدمات بانکداری الکترونیک، امنیت ابری، به عنوان بزرگترین مزیت رایانش ابری، اهمیت بیشتری پیدا می کند. CLS3: پردازش اطلاعات با سرعت بالا بر رشد بانکداری الکترونیکی تأثیر می گذارد. CLS4: سیستم های بانکداری مبتنی بر ابر بهره وری و کارایی بانک ها را افزایش می دهند. CLS5: بازیابی سریع خدمات با هزینه کم |

| پرسشنامه امنیت سیستم بانکی BSS1: بسترهای زیرساخت ایمن در سیستم های بانکداری الکترونیکی وجود دارد. BSS2: ثبات در نحوه ارائه خدمات در سیستم های بانکی باعث ایجاد امنیت می شود. BSS3: استفاده از خدمات الکترونیکی و خارج از بانک ایمن است. BSS4: محرمانه بودن اطلاعات در سیستم های بانکداری الکترونیک محفوظ است. BSS5: وجود امضای دیجیتال این امنیت سیستم های بانکداری الکترونیک را افزایش می دهد |

| پرسشنامه، برای آموزش الکترونیکی EL1: داشتن آموزش الکترونیکی در مورد نحوه استفاده از خدمات بانکداری الکترونیکی رضایت من را افزایش می دهد EL2: انعطافپذیری زمانی و مکانی سیستمهای بانکداری آموزش رضایتبخش است. EL3: برنامه های آموزشی موجود در سیستم های بانکداری الکترونیکی به بهبود دانش و آگاهی من کمک می کند. EL4: یک برنامه آموزشی مناسب به افزایش سطح مشتری مداری کمک می کند. EL5: برنامه آموزشی مناسب به سازمان کمک می کند تا به اهداف خود دست یابد. |

| پرسشنامه برای کیفیت خدمات SQ1: سرعت ارائه خدمات در سیستم های بانکداری الکترونیک رضایت بخش است. SQ2:فناوری سیستم های بانکداری الکترونیکی هزینه ارائه خدمات بانکی را کاهش می دهد. SQ3: فناوری سیستم های بانکداری الکترونیک رقابت بین بانک ها را افزایش می دهد و کیفیت خدمات را بهبود می بخشد. SQ4: سیستم های بانکداری الکترونیکی برای استفاده آسان، در دسترس و کاربرپسند هستند. SQ5: کیفیت خدمات فنی ارائه شده رضایت بخش و به خوبی پشتیبانی می شود |

| پرسشنامه، برای CSEBS CSEBS1: انواع خدمات بانکداری الکترونیک تمام انتظارات من را برآورده می کند. CSEBS2: کار بانکی من در سیستم های بانکداری غیر الکترونیکی صرفه جویی در زمان انجام می شود. CSEBS3: به شکایات مشتریان در اسرع وقت رسیدگی خواهد شد. CSEBS4: سیستم های بانکداری الکترونیکی روند انجام کارها را تسریع کرده اند. CSEBS5: کاربران سیستم های الکترونیکی تمایل دارند از الکترونیک جدید استفاده کنند خدمات. |

روایی و پایایی ابزار تحقیق

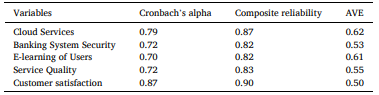

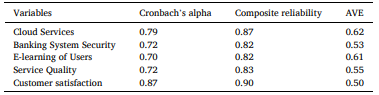

پس از تنظیم پرسشنامه ها , برای تایید طرحواره سازی دقیق پرسشنامه و افزایش پایایی و روایی , پس از تایید اساتید واجد شرایط , پرسشنامه ها بین 50 نفر از مشتریان مورد آزمون قرار گرفت . ضریب آلفای کرونباخ , میانگین واریانس استخراج شده (AVE ) و پایایی ترکیبی پرسشنامه با استفاده از دو نرم افزار (SPSS) و (SMART PLS) برای اطمینان از روایی و پایایی بیشتر مشخص شد.

سنجش پایایی در این پژوهش با استفاده از روش آلفای کرونباخ و پایایی ترکیبی انجام شده است. آلفای کرونباخ یک معیار استاندارد برای قابلیت اطمینان است، با مقادیر بالای 0.7 که قابلیت اطمینان قابل قبول را نشان می دهد [80].

از آنجایی که معیار آلفای کرونباخ یک معیار مرسوم برای تعیین قابلیت اطمینان متغیر است، روش PLS از معیار جدیدتری نسبت به آلفای کرونباخ، یعنی قابلیت اطمینان ترکیبی، استفاده می کند. اگر مقدار قابلیت اطمینان ترکیبی برای متغیرها بیشتر از 0.7 شود، سازگاری داخلی خوبی را برای مدل نشان می دهد[81].

قابلیت اطمینان مرکب به عنوان معیار مناسبتری پیشنهاد میشود، زیرا شاخصها «وزنهای به صورت افتراقی» را در نظر میگیرد، در حالی که آلفای کرونباخ شاخصها را به طور مساوی وزن میکند [79]. معیار بعدی AVE است. معیار AVE میانگین واریانس مشترک بین متغیرها را با شاخص های آنها نشان می دهد. مقدار بحرانی برای آن 0.5 است. یعنی مقدار AVE بیش از 0.5 یک واریانس متوسط قابل قبول را نشان می دهد [82].

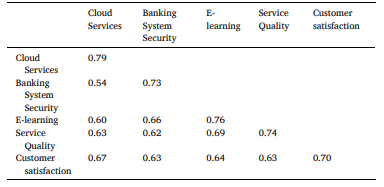

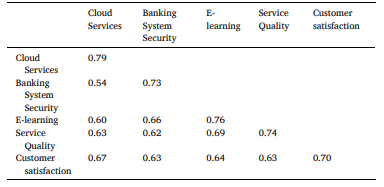

در نهایت، معیار بعدی روایی افتراقی است: رابطه یک متغیر با شاخص های آن تا رابطه آن متغیر با متغیرهای دیگر. روایی افتراقی زمانی قابل قبول است که مقدار AVE برای متغیرها بالاتر از واریانس مشترک بین آن متغیر و سایر متغیرها (مربع مقدار ضرایب همبستگی بین متغیرها) در مدل باشد [82].

همانطور که جداول 7 و 8 نشان می دهد , همه معیارها در سطح استاندارد هستند و نتایج قابل قبول هستند . آلفای کرونباخ برای متغیرهای مستقل یعنی خدمات ابری، امنیت، یادگیری الکترونیکی کاربر و کیفیت خدمات 0.79، 0.72، 0.70، 0.72 و 0.87 برای متغیر وابسته و CS بود. علاوه بر این، بالای 0.7 نشان دهنده قابلیت اطمینان خوب است.

علاوه بر این، پایایی ترکیبی برای همه متغیرها بالای 0.7 بود. AVE برای کل متغیرها بالای 0.5 بود. مدل پیشنهادی با توجه به معیارهای معرفی شده در سطح استاندارد قابل پذیرش است . علاوه بر این، ماتریس جدول 8 مربوط به مدل پیشنهادی است که اعداد در قطر اصلی بیشتر از مقادیر زیر هستند; این نشان دهنده یک روایی افتراقی قابل قبول است.

روش های تجزیه و تحلیل داده ها

در اینجا , تجزیه و تحلیل داده ها با استفاده از آمار استنباطی و توصیفی انجام شد . برای تبیین پیامدهای جامعه آماری از آمار توصیفی استفاده شد و فرضیه ها با کمک آمار استنباطی بررسی و مورد بررسی قرار گرفتند. علاوه بر این از نرم افزار SMART – PLS برای کل این بررسی ها استفاده شده است .

این نرم افزار یک روش وابسته به مؤلفه است که می تواند اعتبار , پایایی و روابط بین متغیرها را اندازه گیری کند [ 83 ] . روش حداقل مربعات اغلب برای جایگزینی برای مدل سازی معادلات ساختاری استفاده می شود [56]. بنابراین , در اینجا , PLS در تجزیه و تحلیل داده ها استفاده شده است .

فرآیند تحلیل در دو سطح انجام شد. سطح اول شامل تحلیل پایایی , روایی همگرا و متمایز , پایایی مدل و پرسشنامه بود . سطح دوم نیاز به تأیید کل فرضیه تحقیق از طریق بررسی با استفاده از نرم افزار دارد [84]. در تحقیق حاضر از SMART PLS 3.2 برای تجزیه و تحلیل داده ها استفاده شد; بنابراین , معیار R2 , آزمون ضرایب مسیر , ضریب T – VALUE و شاخص GOF برای آزمون برازش کلی مدل استفاده شد .

نتایج

داده های خام جمع آوری شده از طریق پرسشنامه و سایر ابزارها در فرآیند تحلیل مفید و ارزشمند خواهد بود. فرضیه ها و مدل تحقیق تایید یا رد خواهد شد. در اینجا نرم افزار به تجزیه و تحلیل داده ها پرداخته و نتایج در دو بخش نشان داده شده است.

بخش فرعی اول شامل آمار توصیفی است که ویژگی های جمعیتی جامعه نمونه را توصیف می کند. بخش دوم شامل آمار استنباطی است که با استفاده از ارزیابی های آماری به بررسی فرضیه های تحقیق و برازش مدل پرداخته است.

آمار توصیفی

آمار توصیفی مجموعه ای از روش هایی است که برای سازماندهی , خلاصه , تهیه نمودار , ترسیم نمودار , توصیف و تفسیر داده های جمع آوری شده از نمونه آماری استفاده می شود . در این تحقیق از روشهای آمار توصیفی مانند درصدها , جداول توزیع فراوانی و فراوانی برای آزمون و تبیین ویژگیهای پاسخگو استفاده شده است .

ما هیچ پاداش یا تشویق دیگری ارائه نکردیم. آزمودنی ها بدون نام و داوطلبانه مشارکت کردند. جمعیت زیاد و نسبتاً ناشناخته بود. در بخش زیر سن , جنسیت و تحصیلات نمونه با استفاده از آمار توصیفی توضیح داده شده است.

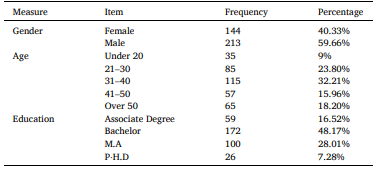

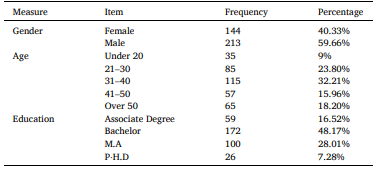

همانطور که از جدول 9 مشخص است , از 357 , 213 یا 66/59 % مرد و 33/40 % زن بودند . همچنین بیشترین فراوانی مربوط به گروه سنی 31 تا 40 سال است. یکی دیگر از ویژگیهای نمونه در این تحقیق، «سطح تحصیلی» شرکتکنندگان است؛ مدرک کارشناسی بیشترین فراوانی را دارد.

آمار استنباطی

آمار استنباطی مشخص می کند که آیا رویه ها و الگوهای شناسایی شده در نمونه می توانند برای جامعه آماری اعمال شوند یا خیر; بنابراین , آمار استنباطی با پارامترها و ویژگیهای جامعه آماری مورد مطالعه و کیفیت پیوند بین متغیرها و مفاهیم مرتبط است .

بنابراین می توان بیان کرد که از آمار استنباطی در تحلیل رابطه ای و تطبیقی استفاده شده است. برای رد یا تایید فرضیه و بررسی تناسب کلی مدل، باید آزمون را انتخاب کرد و با استفاده از نرم افزار انتخابی، داده ها را بر اساس این آزمون ها بررسی کرد. در اینجا مدل ها و فرضیه ها را با استفاده از سه معیار از جمله R2 , T – valuesو GOF که در زیر توضیح داده خواهد شد , ارزیابی خواهیم کرد

معیار R2 و آزمون ضرایب مسیر

این معیار برای اتصال اجزای ساختاری SEM و اندازهگیری و نشان دادن تأثیری که یک متغیر مستقل بر یک متغیر وابسته دارد، استفاده میشود. چین [85] سه عدد 0.19، 0.33 و 0.71 را به عنوان معیار مقادیر R2 ضعیف، متوسط و قوی می شناسد [86]. برای ارزیابی قابلیت مدل از معیار R2 استفاده شد.

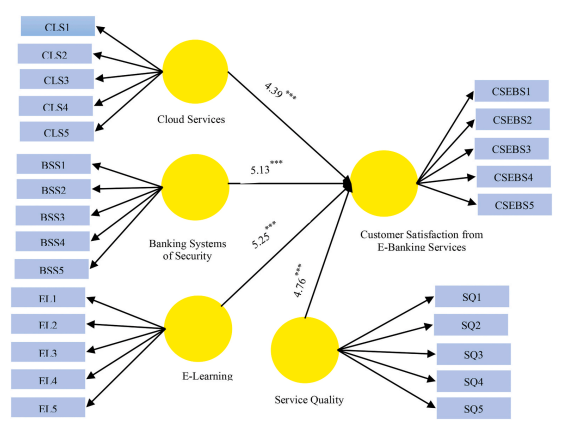

در اینجا یک متغیر وابسته و چهار متغیر مستقل وجود دارد. تأثیر این چهار متغیر یعنی خدمات ابری، سیستم بانکی امنیت، آموزش الکترونیکی و کیفیت خدمات بر متغیر وابسته (رضایت مشتری) بررسی شد. مقادیر به دست آمده با تجزیه و تحلیل معیارهای R2 و ضرایب مسیر می تواند ضروری باشد و فرضیه ها و تأثیر قوی متغیرهای مستقل متغیر وابسته را تأیید کند. شکل 2 نتایج را نشان می دهد.

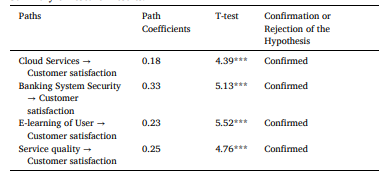

T-Value

اولیه ترین معیار برای ارزیابی رابطه بین متغیرها در مدل (بخش ساختاری) مقادیر T است. اگر از 1.96 , 2.58 و 3.27 بیشتر شود , رابطه بین ساختارها و اعتبار فرضیه به ترتیب در سطح اطمینان 95 % , 99 % و 99.9 تأیید می شود .

برای بررسی عوامل موثر بر CS با سیستم های بانکداری الکترونیکی , فرضیه های ارائه شده با استفاده از مقادیر T مورد تجزیه و تحلیل قرار گرفت . نتایج آزمون در شکل 3 نشان داده شده است. نتایج نشان می دهد که فرضیه ها در سطح معنی داری 99.9 % قابل پذیرش هستند .

معیار GOF

یا مدل کلی با استفاده از PLS مطابقت دارد. مقدار بدست آمده برای آن بین 0 تا 1 است. وتزلز و همکاران [87] سه مقدار 0.01، 0.25، 0.36 را به عنوان مقادیر GOF ضعیف، متوسط و قوی ارائه کرده اند. به عبارت دیگر , اگر 0.01 و نزدیکترین مقدار آن را به عنوان GOF در یک مدل محاسبه کنیم , می توان گفت که برازش کلی مدل ضعیف است و ما نیاز به تصحیح اتصالات بین ساختارهای مدل داریم . از طرف دیگر، این دستورالعمل تأیید می شود و فرمول محاسبه GOF در حضور دو مقدار GOF دیگر به صورت زیر است (0.25: تناسب کلی متوسط، 0.36: تناسب کلی قوی) [87]:

GOF = ̅̅̅̅̅̅̅̅̅ AVE √ × R2 (1)

معادله (2) برای رسیدن به میانگین AVE استفاده می شود:

μAVE = 1 n ⋅ ∑n i=1 xi

μAVE = 0.62 + 0.53 + 0.61 + 0.55 + 0.50 5 μAVE = 0.57

(2)

همچنین، برای دستیابی به تناسب کلی مدل، باید به میانگین R2 برسیم:

μR2 = 1 n ⋅ ∑n i=1 xi (3) μR2 = 0.71

با جایگزینی (2) و (3) به معادله (1)، مقدار GOF به دست می آید:

GOF = ̅̅̅̅̅̅̅̅̅̅̅̅̅̅̅̅̅̅̅̅̅̅̅ 0.57 × 0.71 √ = 0.63

با استفاده از آزمون تعمیم مدل، مقدار 0.63 به دست آمد. این مقدار نشان می دهد که ساختار مدل زمانی که با مقادیر GOF پایه مقایسه می شود مناسب است.

بحث و مفاهیم

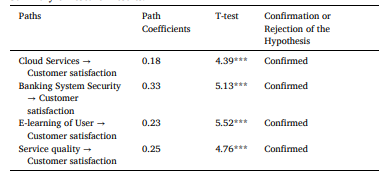

جدول 10 ضرایب مسیر نتایج و آزمون T را نشان می دهد. نتایج نشان می دهد که خدمات ابری تأثیر مثبت و معناداری بر CS با خدمات بانکداری الکترونیکی دارند (β = 0.18 , t = 4.39 , p < 0.001 ) بنابراین , فرضیه ( 1 ) تایید می شود . این مطالعه نشان می دهد که با افزایش آگاهی مشتریان در خدمات ابری، تمایل به استفاده از خدمات الکترونیکی نیز در کاربران افزایش می یابد. با توجه به هزینه های بالای بهبود سیستم های بانکداری الکترونیکی، اطمینان از آشنایی مردم با این سیستم ها و استفاده از آنها ضروری است.

به منظور بهبود درک مشتریان از خدمات بانکداری الکترونیکی، سیستم ها باید به گونه ای طراحی شوند که علاوه بر مفید بودن برای مشتریان، استفاده از آنها ساده بوده و از مزایای استفاده از آنها برخوردار باشند.

با این حال، مفاهیم تجربی تحقیق حاضر به نتایجی بستگی دارد که تامینکنندگان رایانش ابری و صنعت بانکداری ممکن است با آنها مواجه شوند تا قضاوتهای خود را بسته به درک بهتر عوامل مؤثر بر نگرش مشتریان در پذیرش رایانش ابری در بخش بانکداری کاهش دهند.

ممکن است بسته به قضاوت مشتری به تامین کنندگان ابر کمک کند تا خدمات خود را پس از آن اولویت بندی کنند. همچنین ممکن است به آنها کمک کند تا بینشی برتر نسبت به ترجیحات مشتریان داشته باشند، از این طریق بر ارتباطات انسانی برتر، مدیریت مالی و پیوندهای مشتری تمرکز کنند، که کل این موارد می تواند به بانک ها کمک کند مشتریان قبلی را حفظ کرده و مشتریان جدید را جذب کنند. علاوه بر این، فرضیه (2) که ارتباط مثبت بین امنیت سیستم بانکی و CS با خدمات بانکداری الکترونیک را پیشنهاد میکند، پشتیبانی میشود (β = 0.32، t = 5.13، p <0.001).

این یافته ها نشان می دهد که با تجهیز بیشتر بانکداری الکترونیک به شبکه های الکترونیکی و استفاده کارآمدتر از شبکه های الکترونیکی و مخابراتی، دسترسی ایمن مشتریان به خدمات بانکداری الکترونیکی افزایش یافته و استفاده از این خدمات گسترش خواهد یافت. محرمانه بودن داده ها و اطلاعات برای محافظت از آنها در برابر سوء استفاده ضروری است.

استفاده از روشهای امنیتی مهم برای حفاظت از اطلاعات حیاتی مشتریان با استفاده از روشهای نوین بانکی میتواند به بانک در حفظ اطلاعات محرمانه مشتریان کمک کند. بنابراین، نتایج ثابت کرد که مشکلات امنیتی که در حال حاضر بر رضایت مشتری تأثیر می گذارد، به بخش مهمی از فعالیت های بانک تبدیل شده است. بانکهای تجاری که اغلب کسبوکار خود را بر اساس قابلیت اعتماد خود پایهگذاری میکنند، مجبور هستند به طور مداوم فناوریهای مورد استفاده را ارتقا دهند و در مقابل حملات هکری احتمالی خود را حفظ کنند. همچنین، نتایج ضریب مسیر و آزمون t نشان میدهد که یادگیری الکترونیکی کاربران دارای تأثیر مثبت و معناداری بر CS با خدمات بانکداری الکترونیکی است (β = 0.23, t = 5.52, p < 0.001).

بنابراین، فرضیه (3) تایید شد. نتایج تحقیق نشان میدهد که بانکها میتوانند با برگزاری دورههای آموزشی، توانایی افراد در استفاده از خدمات بانکداری الکترونیکی را افزایش دهند. مفاهیم مطالعه در اینجا این است که توسعه دهندگان و مجریان سیستم آموزش الکترونیکی نیاز به تأیید دسترسی با کیفیت، اطلاعات مرتبط و کامل برای برآورده کردن نیازهای دانش آموزان برای تأیید رضایت مشترک دارند بدون اینکه اهمیت یک سیستم در دسترس و قابل اعتماد را کنار بگذارند.

در نهایت در فرضیه (4) رابطه مثبتی بین کیفیت خدمات و CS با خدمات بانکداری الکترونیکی ارائه شد(β = 0.25, t = 4.76, p < 0.001). یافته ها نشان می دهد که بهبود کیفیت خدمات در بهبود CS با خدمات بانکداری الکترونیک موثر است.

کیفیت خدمات و رضایت مشتری تقریباً مرتبط هستند. اگرچه، بررسی سورشچندار و همکاران [88] و سورشچندار و همکاران [88] نشان میدهد که رضایت مشتری و کیفیت خدمات ارتباط زیادی با یکدیگر دارند; افزایش در یکی مشابه منجر به افزایش دیگری است. ممکن است رضایت مشتری برای جلوتر از رقابت کافی نباشد. دستاوردهای درست انقلاب کیفیت فقط از خوشحالی مشتری به وجود می آید. تا حد زیادی بر درک او از کیفیت کلی خدمات باقی می ماند

نتیجه گیری، محدودیت ها، و کار آینده

امروزه صنعت خدمات در سراسر جهان در حال تغییر است. فن آوری های جدید نحوه ارائه خدمات به بسیاری از سازمان های خدماتی را تغییر داده است. خدمات بانکی نیز تحت تأثیر فناوری اطلاعات و ارتباطات دستخوش تغییرات اساسی شده است.

با بهبود سریع اینترنت، تجارت الکترونیک و بخش های مالی و بانکی، مشتریان تشویق می شوند تا از بانکداری آنلاین استفاده کنند. گسترش و تسهیل دسترسی به خدمات پولی و بانکی از طریق استفاده، بهره مندی افراد و جوامع، یکی از دستاوردهای بزرگ نظام بانکداری نوین در جهان است. حذف حضور فیزیکی در شعب بانک ها، افزایش دقت در پرداخت ها و دریافت ها، تسریع در جریان تراکنش های اقتصادی، افزایش ضریب ایمنی و بسیاری مزیت های بزرگ دیگر از نکاتی است که بانکداری الکترونیک به ارمغان آورده است.

هدف این تحقیق بررسی عوامل موثر بر CS با خدمات بانکداری الکترونیکی است. پس از بررسی ادبیات , چارچوب مفهومی تحقیق ترسیم و پرسشنامه طراحی شد . پرسشنامه برای مشتریان بانک توزیع شد. سپس روایی و پایایی پرسشنامه مورد تایید قرار گرفت . با توجه به معیارهای نشان داده شده در بخش 4 , مدل پیشنهادی در سطح استاندارد قابل پذیرش است . نتایج تجزیه و تحلیل نشان می دهد که تمامی فرضیه های این پژوهش تایید می شود .

در این پژوهش از چهار فرضیه بسته به پرسشنامه، مولفه ها و نرم افزار آماری شناسایی شده برای سنجش CS سیستم های بانکداری الکترونیک استفاده شد. نتایج نشان داد که سرویس های ابری استفاده شده نقش مهمی در CS دارند. شاخص های شناسایی شده برای بعد خدمات ابری شامل مجازی سازی منابع، سهولت استفاده و انعطاف پذیری هزینه است.

بانک ها می توانند استفاده از رایانش ابری را به عنوان پایه ای برای توسعه خدمات متعلق به خود قرار دهند. بخش های بانکداری اینترنتی شامل ارزیابی های با امنیت پایین و میزان سرمایه گذاری در بانکداری اینترنتی در ابر عمومی IaaS است. سایر بخشهای بانکداری اینترنتی با الزامات مرحله امنیتی بالا و قدرت سرمایهگذاری قابل توجه میتوانند بانکداری اینترنتی را در ابر خصوصی IaaS انتخاب کنند.

دیگران می توانند از میان این گونه های اجرا انتخاب کنند. همچنین یافته ها نشان می دهد که امنیت سیستم های بانکی عامل مهم دیگری در CS است. امنیت سیستم بانکی شامل شاخص های حریم خصوصی، صداقت و امضای دیجیتال است. ما همچنین نیازمند شناسایی افرادی هستیم که در حال حاضر از بانکداری اینترنتی استفاده می کنند.

ممکن است منجر به نتایج قابل توجه بانکی شود; در مورد اینکه چه چیزهایی باید برای تغییر امنیت درک شده در بانکداری اینترنتی بیشتر کار کنند. یکی دیگر از نتایج قابل توجه این است که یادگیری الکترونیکی کاربران برای CS قابل توجه است.

شاخص های فرعی آن عبارتند از در دسترس بودن سیستم , انعطاف پذیری زمانی و مکانی و مهارت های استفاده . از این رو تولید یک اپلیکیشن مناسب با امکانات مورد نیاز برای یادگیری مشارکتی (مانند تالار گفتگو و چت) و امکان سنجی تاییدیه مشترکین ارائه شده است. امکان ارتباط فعال همزمان با مشترک دیگر نیز پیشنهاد می شود. تجزیه و تحلیل داده ها همچنین نشان داد که کیفیت خدمات به شدت بر CS تأثیر می گذارد و کیفیت خدمات شامل مقرون به صرفه بودن، کاربر پسند بودن و پشتیبانی فنی است.

هنگامی که مشتریان به کیفیت خدمات خوب می رسند، آن را به عنوان یک ارزش خوب درک می کنند و از پرداخت قیمت بالا خوشحال می شوند زیرا کیفیت بالا به ارزش درک بهتر منجر می شود. علاوه بر این، ارائه کیفیت خدمات بهتر یک ابزار استراتژیک برای CS است.

محدودیت های تحقیق

محدودیت اصلی مطالعه این است که نمونه محدود به یک بانک است.علیرغم اینکه مطالعه ای پرهزینه و زمان بر در بسیاری از موسسات است، انتخاب خوبی برای تحقیقات آینده است. یکی دیگر از محدودیت های این پژوهش، احتمال «درک اشتباه پاسخ دهندگان از سؤالات پرسشنامه» است. عدم همکاری جامعه آماری مورد انتظار یکی دیگر از محدودیت های تحقیق حاضر است .

محدودیت بعدی این است که داده ها بصورت مقطعی جمع آوری می شوند تا روابط علی در طول زمان تغییر کند. متغیر وابسته در اینجا رضایت بود و یک عامل کاملاً تغییردهنده در روانشناسی است. علاوه بر این هر فردی بر اساس احساسات و باورهای خود پاسخ می دهد که امکان کم و زیاد شدن در هر فردی به مرور زمان وجود دارد .

پیشنهادات آینده

برای توسعه جایگاه بانکداری الکترونیک و گسترش تحقیقات در بانکداری الکترونیکی پیشنهاد می شود رابطه روشهای عملیاتی بهبود توسعه بانکداری الکترونیک با فرهنگ سازمانی بررسی شود. توصيه مي شود در مطالعه آينده اين مدل براي كليه بانكهاي موجود و كل جامعه آماري اعمال شود.

همچنین پیشنهاد می شود در مطالعات آتی بتوان نظرات افرادی را که از خدمات اینترنتی استفاده نکرده اند نیز در نظر گرفت تا بتوانیم انگیزه استفاده از بانکداری الکترونیکی و ایجاد اعتماد را در آنها ایجاد کنیم.